16 三月 新闻中心

疫情下租务稳定 光大永年续寻收购机遇

发布日期: 2021年03月06日 本文源自iMoney

光大永年(03699) 疫情下出租率亦维持理想水平,未来计划在本土和海外物色具潜力物业, 丰富旗下物业组合。近日更因业绩理想,派发特别息回馈股东。

default

光大永年主营物业租赁、物业管理及销售持作出售物业。旗下物业位于四川省成都市及云南省昆明市,共有3项商业物业,包括成都光大金融中心、邻近的光大国际大厦部分物业及位于昆明的明昌大厦部分物业,总建筑面积约为89.507平方米;公司近七成半股权由中国光大集团持有。

公司主席刘嘉受访时透露,公司上市三年以来业务变动不大。首两年努力物色新项目并购,但未有结果,故现有物业组合仍然集中于成都及昆明两市。虽然旗下三项商业物业属于乙级商厦,但位处甲级地带,故出租率理想。他分析,内地甲级写字楼投入成本高、管理及其他方面支出高,故要求一定租金水平才可收支平衡。反而乙级商厦投入成本低、具有租金优势,若物业设计及外观有特色更具竞争力。旗下物业有光大品牌,这形象优势亦有助吸纳新租客。

他认为公司的租客质素不错,多为当地政府、金融机构及大型企业,当中包括成都市政府、省政府、中国银行(03988) 、光大银行(06818)等,另外亦有教育机构、保险公司及国际评级机构等)。一般租约年期3至5年,多为企业写字楼 ; 银行租约则10年或以上,零售企业亦要求10年租期。上市3年来,租客亦有变动,例如有企业计划扩充,但光大永年可出租面积满足不了其需求 ; 亦有小公司在疫情下,因租金考虑,而迁往其他较低租地段。

管理引入港式元素

刘嘉表示,光大永年属物管及房托公司,即投资物业后再加入团队管理,这种管理模式适用于全幢物业,因公司有自己的管理概念,例如在成都项目中引入港式管理元素,尽力了解每个租客需求,配合其需求提供贴身服务。尽管内地同业正追赶类似管理模式,但方法及眼光跟光大永年仍有距离。

租金方面,他指,数年前每平方米价格可高达80元至90元人民币,与北京、上海等每平方米日均租金6至7元人民币比较,四川成都属二线城市,租金有距离亦属合理。目前成都租金已由高位回落,但物管收费却未有跟随回落。因物管服务是用在租客身上,所以他们甚少要求减管理费。目前,管理费跟租金约占企业开支的六分一至五分一。

刘嘉表示,疫情下,企业对经营前景感不明朗,不论业绩盈利与否,均会提出减租要求。但跟租户沟通过后,部分亦会撤回减租要求。国务院早前指引,要求向中小企让利,若租户确有受疫情影响亦会考虑让利,或给予象征式优惠,如提供或延长免租期等,好让双方获得平衡点,故疫情下公司租务仍算平稳。即使部分零售租客退租,亦能找到新租客补充,以「量」弥补收入损失,从而改善空置率。 公司今年最大挑战是稳定租客,目前出租率达七成,优于市内平均水平。

计划扩大物业组合

光大永年于2018年1月来港上市,集资1.14亿港元,拟将当中八成用于收购英国物业。刘嘉指,早前已考察多个英国物业项目,但受疫情影响而暂停,因派员赴外地作新项目尽职审查存在困难。

他重申不会放弃收购英国物业,因为汇率及物业回报等基本因素仍然稳健,亦有助对冲公司资产组合,因目前旗下物业组合集中于内地西部城市。 由于公司持有一定现金,待疫情缓和、出入境限制放宽后收购便会继续。公司去年与光大银行订立存贷款协议,在2024年底前,光大银行可向光大永年提供备用贷款(Credit line),正是为日后收购做好准备。

他续指,恢复海外考察前,光大永年正在内地物色收购机会,以寻求稳定回报为目标。收购范围将率先考虑大本营成都,比较看好有更多发展空间、收购成本较低的乙级写字楼,但暂无意扩大住宅版图。由于成都流动性高,经济活动活跃,虽然经济增幅不及沿海城市高,但胜在稳定。去年疫情下成都GDP增长仍达2.2%,主要因农副产品交易丰富,经济起伏不大,远优于其他受疫情影响而要停产的工业城市。

刘嘉亦希望增加投资大湾区、香港项目,因手持现金多,并相信双循环国策下,相关项目充满机遇。各地物业有平有贵,视乎能否找到机会。由于光大永年无负债,拟透过运用杠杆收购新项目,将股本回报率由4%,进一步提高至8至9%。目前集团手持2亿元现金,连同光行授出额度加上可将手上资产物业抵押,及每年现金流·可应付未来收购所需。

疫情下出租率回升

光大永年早前公布截至去年6月止半年度业绩,营业额下降32.5% 至2,549万元人民币,股东应占溢利跌26%至1,388万元。期内毛利减少6.3%至1,960万元,毛利率则增加21.5个百分点至76.9%。

刘嘉指,公司会着手先提升物业收入,如物色及投资内地项目以增加在管面积,目前第三方物管市场竞争大,公司策略是做好已有项目,仅考虑毋需投入太多资源的项目,稳住及做好租务,目前出租率由六成回升至七成,反映出此策略奏效。

公司1月公布派特别股息1.8港仙。刘嘉解释,公司上市时承诺往英国投资,但经过3年仍未能成事,加上过往3年持续有盈利。早前又通过关连交易,引入光大集团租用光大永年物业10年,每年租金收入增约300万人民币: 提升大厦对外形象之余,亦有助吸引新租客,展示疫情下集团能相互支持优势,具正面影响,故建议派特别股息。他重申,光大永年日后派息率,仍要参考财政部对国有企业派息要求,目前派息比率约25%。

海外并购或成增长动力

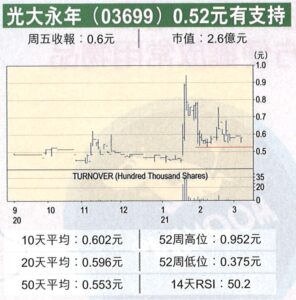

光大永年2018年初在港上市,上市价为1.41元。挂牌首周,因市场憧憬并购英国物业前景,股价曾升至高位1.47元。由于海外并购迟迟未能成事,加上中美贸易战、内地经济下行及新型肺炎疫情爆发,股价反复回落至去年初低位0.375元。早前股东通过公司跟大股东关连交易,加上憧憬派特别服息,股价今年初曾冲高至近0.95元,其后回落至近日0.59元。公司市值2.6亿,市盈率6.1倍,周息率6.8厘。

分析指,光大永年现价具吸纳收息价值,加上疫情过后,公司会扩大并购,除内地外亦可能重启海外并购,具资产升值前景。建议于50天线0.55元以下吸纳,短线目标是年初高位0.95元,更长线目标是重返招股价以上。当然买入后跌逾两成亦宜止蚀离场。

Sorry, the comment form is closed at this time.